在企业“走出去”的战略布局中,境外税务处理的专业性直接关乎企业的全球有效税负与净收益。面对复杂的国际税收环境,如何合规地利用税收抵免政策避免双重征税,是每一个跨国经营企业必须掌握的核心技能。百川归海根据多年服务高净值群体与跨国企业的经验,结合我国现行税收法规,为您深度梳理境外税收抵免的政策要点与实操策略。

一、中国境外税务抵免的三大基本原则

我国为避免居住国(中国)与东道国(投资地)对同一笔所得重复征税,同时遵从国际惯例及双边税收协定,确立了支持企业对外投资、减轻税收负担的政策导向。企业在进行境外税收抵免时,需遵循以下三大核心原则:

1. 境外所得与境内所得的“风险隔离”原则

该原则旨在保障中国境内的税基不被侵蚀,确保国家税收利益不受境外经营波动的影响。

- 亏损弥补限制: 根据《中华人民共和国企业所得税法》及其实施条例,企业在境外的亏损不得抵减中国境内的盈利。

- 盈利弥补亏损: 若企业境内所得为亏损,境外所得为盈利,且企业已使用同期境外盈利全部或部分弥补了境内亏损,则境内已用境外盈利弥补的亏损部分,不得再用以后年度的境内盈利重复弥补。

- 境外互抵: 在符合特定条件(如综合抵免法)下,境外不同国家的盈利和亏损可以相互抵销,但前提是不影响中国境内正常所得的征税。

2. 境外所得按中国税法规定“限额抵扣”原则

企业在境外缴纳的所得税税额,并非可以无限制地全额抵扣,而是遵循“限额抵免”机制。

- 抵免限额计算: 根据《中华人民共和国企业所得税法》第二十三条,抵免限额是按照中国企业所得税法规定计算的应纳税额。

- 超限额处理:

- 税率差影响: 若东道国税率高于中国税率(通常为25%),超出中国税率计算的限额部分,当年不得抵扣,但可以在以后五个年度内,用每年度抵免限额抵免当年应抵税额后的余额进行抵补。

- 补税情况: 若东道国税率低于中国税率,则两者之间的差额需要在中国进行补缴。

- 核心逻辑: 这一原则实质上是风险隔离原则的延伸,通过量化的方式明确了“不仅不侵蚀境内税基,也不得通过境外高税负转嫁给境内财政”的底线。

3. 境外所得抵免资料“客观、真实与准确”原则

这是税务机关审核企业境外税务抵免合规性的基础要求。

- 实质重于形式: 近年来,国家税务总局致力于简化行政流程,提高征管效率。在审核时,更加注重业务的实质性内容。

- 资料要求: 企业需提供境外完税证明、纳税申报表、审计报告等关键文件。百川归海建议企业在日常运营中建立完善的涉外税务档案管理制度,以备随时应对税务机关的核查。

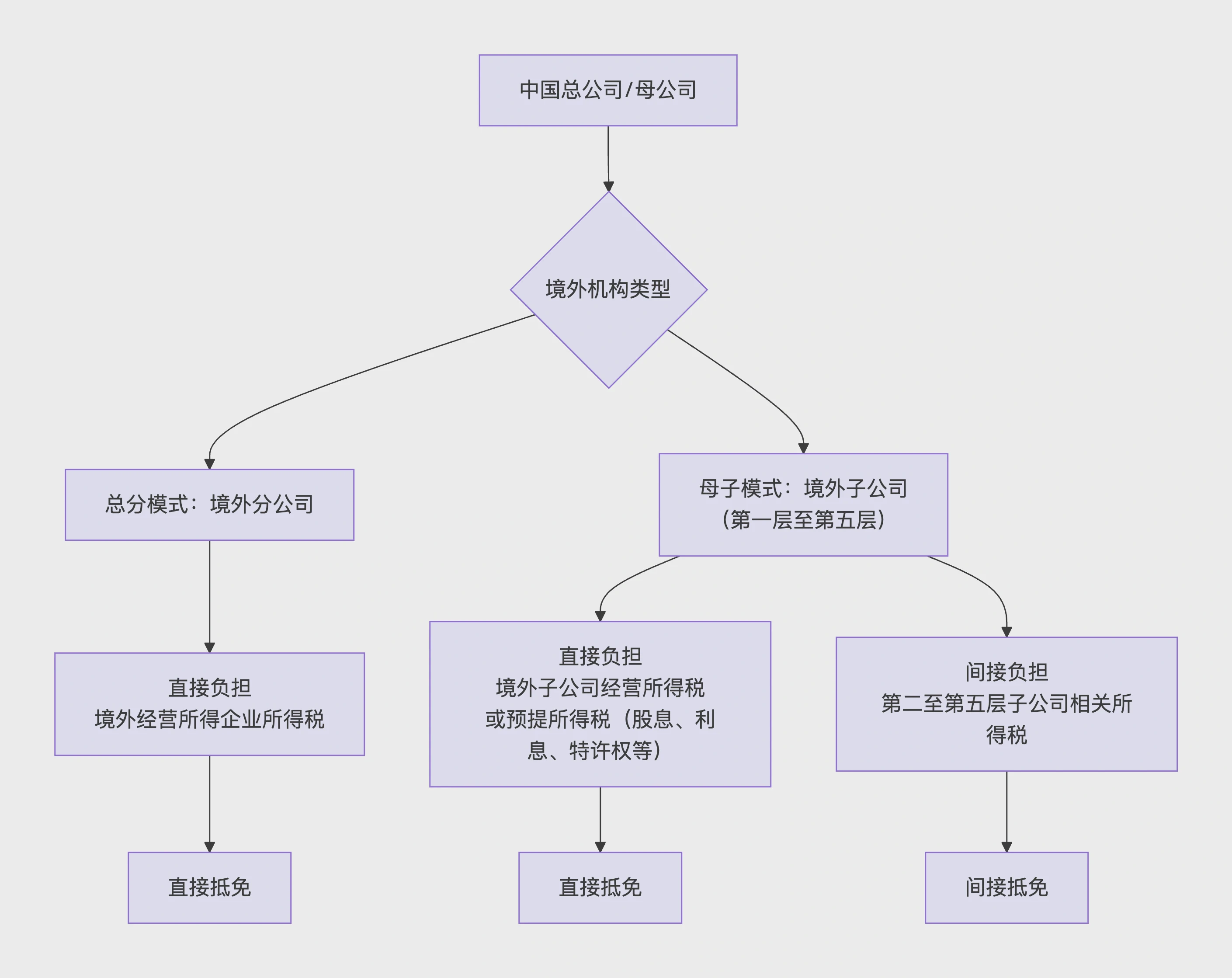

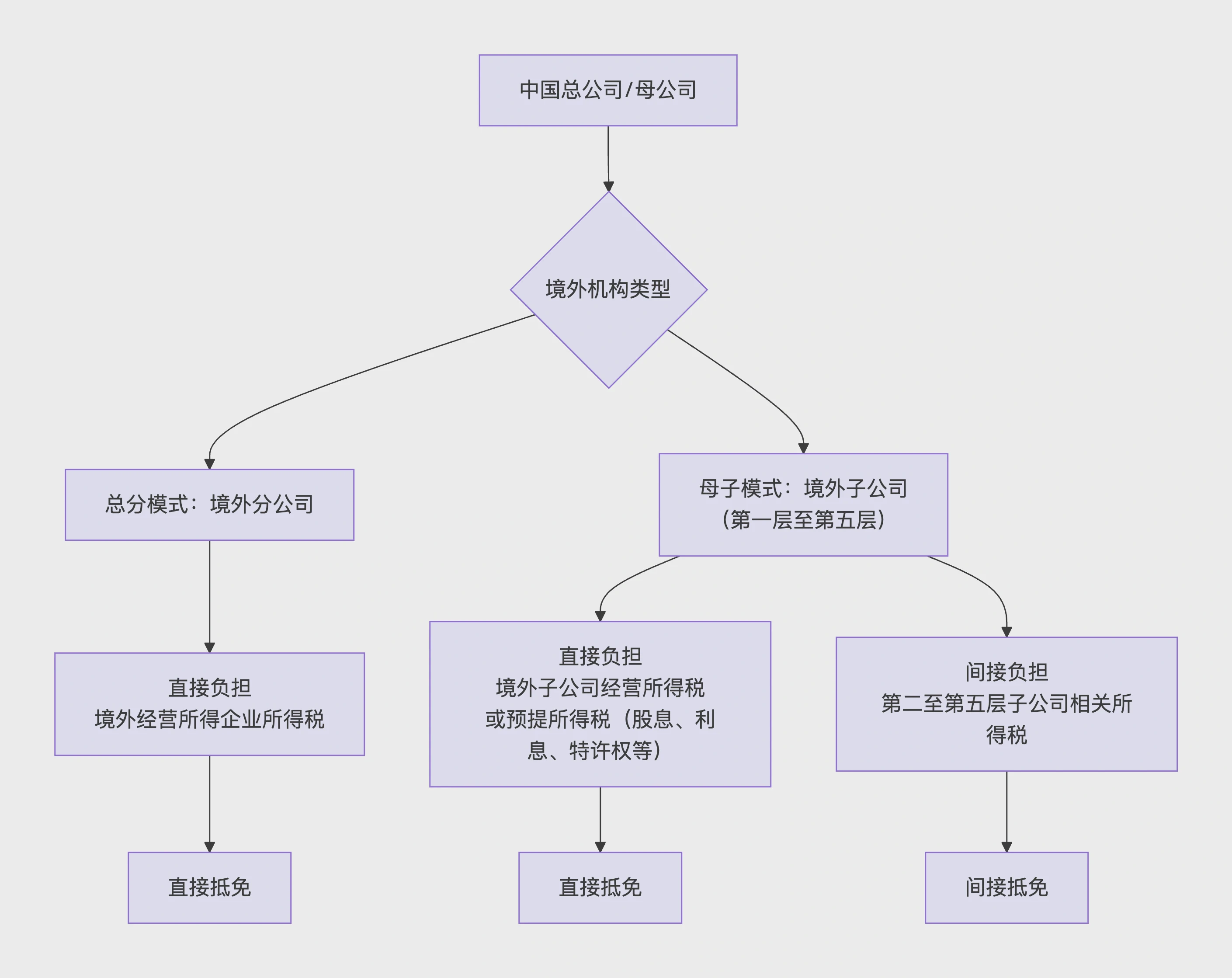

二、抵免方法详解:直接抵免与间接抵免

根据《国家税务总局关于发布<企业境外所得税收抵免操作指南>的公告》(国家税务总局公告2010年第1号)及《财政部 国家税务总局关于完善企业境外所得税收抵免政策问题的通知》(财税〔2017〕84号),我国的税收抵免分为直接抵免和间接抵免。

1. 直接抵免(适用于“总分模式”)

直接抵免主要适用于中国总公司与其在境外的分公司(包括分支机构、常设机构)。

- 法律特征: 境外分公司不具备独立法人资格(尽管可能拥有独立的东道国纳税号),其与中国总公司属于同一法律主体。

- 税务处理:

- 无论境外分公司是否将利润汇回,都必须与中国总公司合并财务报表,进行年度汇算清缴。

- 核算年度需与中国总公司保持一致。

- 境内外共同费用需按合理比例分摊,严禁将费用仅集中在中国总公司列支。

- 抵免范围: 旨在解决总分公司之间对同一笔经营利润的重复征税问题。

2. 间接抵免(适用于“母子模式”)

间接抵免适用于中国母公司与其境外子公司。

- 法律特征: 境外子公司是独立的法人实体,独立核算、自负盈科。

- 税务处理:

- 境外子公司逐层上缴税后利润(股息),或支付利息、特许权使用费。

- 若利润不汇回,通常可递延纳税(受受控外国企业CFC规则限制)。

- 层级要求: 目前政策允许抵免层级延伸至五层,且要求具备实质性股权参与,即每层直接或间接持股比例不低于20%。

- 抵免范围: 不仅解决母子公司层级间的重复征税,还涉及股息预提税的抵免。

3. 两种模式的核心差异

| 比较维度 | 直接抵免(总分模式) | 间接抵免(母子模式) |

|---|

| 法人资格 | 同一法人,利益直接相关 | 独立法人,遵循独立交易原则 |

| 利润分配 | 汇回税后“营业利润” | 分配股息,支付利息、特许权使用费 |

| 抵免内容 | 主要是境外经营所得税 | 经营所得税 + 股息/利息/特许权费预提所得税 |

| 税收协定 | 通常不涉及股息预提税优惠 | 可申请享受双边税收协定下的优惠税率 |

| 适用层级 | 仅限一层(直接持有) | 可穿透至第五层控股关系 |

三、进阶实操:分国抵免法 VS 综合抵免法

在限额抵免的计算上,企业可根据自身情况选择“分国抵免法”或“综合抵免法”。

1. 分国抵免法(分国不分项)

- 定义: 境外抵扣限定在特定的东道国进行。同一国家内的各类所得盈亏可以互抵,但不同国家之间的盈亏不能互抵。

- 缺点: 缺乏灵活性。低税国的抵免余额无法调剂给高税国使用,导致高税国超限额部分无法当期抵扣,而低税国所得仍需在中国补税,资金占用成本较高。

2. 综合抵免法

- 定义: 突破了国家的界限,允许企业将来自不同国家的所得汇总计算抵免限额,不同国家的盈亏可以相互抵销。

- 优点: 能够统一计算抵免限额,平衡不同国家间的税负差异,有效增加可抵免税额,降低整体税负。

- 注意: 企业一旦选择其中一种方法,5年内不得改变。

3. 案例试析:两种方法的计算差异

背景假设:

中国某公司(企业所得税率25%)在境外设立甲、乙两家子公司。

- A国甲公司: 应纳税所得额100万元,A国税率10%(低税国)。

- B国乙公司: 应纳税所得额200万元,B国税率35%(高税国)。

- 利润分配: 甲、乙公司决定将税后利润全额分配回中国(假设无预提税)。

方式一:分国抵免法计算

方式二:综合抵免法计算

- 合并计算:

- 总抵免限额 = (100+200) × 25% = 75万元

- 境外已纳税总额 = 10万元 (A国) + 70万元 (B国) = 80万元

- 结果:

- 当期可抵免税额为75万元。

- 剩余5万元超限额(80 - 75),结转以后年度抵免。

- 总税负影响: 当期无需补税,且仅有5万元需结转。

(注:案例逻辑参考国家税务总局《“走出去”税收指引》相关规定)

四、百川归海专家点评与建议

1. 综合抵免法的适用场景

综合抵免法并非在所有情况下都是最优解。其优势发挥的前提是企业在境外的业务布局广泛,且涉及的国家税率高低并存(既有高于25%的国家,也有低于25%的国家)。通过“高低搭配”,利用高税国的超限额去填补低税国的补税缺口,从而实现集团整体税负的最优化。若境外投资全部分布在低税国或全部在高税国,该方法的优势将不复存在。

2. 集团总部的统一管控

为了最大化利用综合抵免政策,百川归海建议跨国企业集团应当提升总部的税务管控层级:

- 顶层设计: 集团总部应作为申请抵扣的主体(或设计专门的持股平台),统一行使领导和协调权责。

- 集中管理: 避免各成员企业“各自为政”。如果各子公司单独申报分国抵免,可能导致集团丧失整体的税收协同效应。

- 长远规划: 综合抵免法一经选择5年内不得变更,因此在做出决策前,需对未来5年的全球投资版图进行严谨的税务测算。

百川归海致力于为您提供全球视野下的资产配置与税务筹划服务。如果您在海外公司注册、跨境税务申报或全球合规方面有任何疑问,我们专业的顾问团队将为您保驾护航。